Heb je ooit iemand de opbrengstcurve genoemd en vroeg hij zich af waar ze het in hemelsnaam over hadden? Het is echt niet zo ingewikkeld als het klinkt. Nog belangrijker is dat u betere financiële en investeringsbeslissingen kunt nemen als u een basis begrijpt van wat de rendementscurve is en wat deze ons kan vertellen. Er zijn 3 belangrijke dingen die u moet weten over de rentecurve:

Heb je ooit iemand de opbrengstcurve genoemd en vroeg hij zich af waar ze het in hemelsnaam over hadden? Het is echt niet zo ingewikkeld als het klinkt. Nog belangrijker is dat u betere financiële en investeringsbeslissingen kunt nemen als u een basis begrijpt van wat de rendementscurve is en wat deze ons kan vertellen. Er zijn 3 belangrijke dingen die u moet weten over de rentecurve:

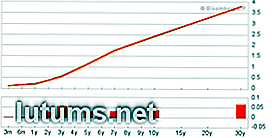

De rentecurve is eenvoudig een grafiek van wat benchmarkobligaties zoals Amerikaanse staatsobligaties over verschillende looptijden opleveren. De bovenstaande afbeelding laat zien hoe de US Treasury-rendementscurve er rond 12 oktober 2010 uitzag. U ziet dat kortlopende obligaties minder dan langerlopende obligaties opleverden, terwijl de rentetarieven historisch laag zijn over de curve. Over het algemeen gaan lagere rentetarieven gepaard met een tragere economische activiteit of deflatie, en hogere rentetarieven gaan samen met economische expansie of inflatie. In die zin wordt de verbinding gevalideerd door het feit dat de economie zich in een recessie bevond in de tijd dat deze grafiek werd gepubliceerd.

De vorm van de rentecurve kan ons vertellen wat obligatiebeleggers voorspellen over de economie en de toekomstige richting van de rentetarieven. Over het algemeen heeft de Federal Reserve meer controle over de rentetarieven aan het korte einde van de curve, terwijl obligatiehandelaren iets meer zeggen over de langetermijnrendementen. De rendementscurve kan verschillende vormen aannemen, die elk een ander bericht naar investeerders kunnen sturen:

De steilheid van de rentecurve is een maat voor de spread, of het verschil, tussen korte en lange termijn opbrengsten. Historisch gezien bedraagt ​​de spreiding tussen schatkistcertificaten op 3 maanden en 20-jarige staatsobligaties gemiddeld ongeveer 2 procentpunten. De rendementscurve wordt meestal steiler na een recessie of wanneer de economie aan het begin staat van een economische expansie.

Een steilere normale rentecurve is goed voor financiële instellingen, omdat zij de neiging hebben om kortlopend geld te lenen om langetermijngeld te lenen. Ze betalen u mogelijk 1% om uw geld op een spaarrekening bij hun bank te houden, maar brengen u 4% - 6% in rekening voor uw langetermijnhypotheek. Het is een redelijk goed winstscenario voor banken, vooral gezien hun andere hoogrentende kredietmogelijkheden. Banken kunnen bijvoorbeeld een kredietkaart van 20% in rekening brengen voor creditcardleningen. Wanneer de rendementscurve stijgt, is het misschien een goed moment om te beleggen in aandelen van financiële diensten.

Hoewel het lijkt alsof alleen banken profiteren van een steile curve, is de hele economie dat wel. Omdat financiële instellingen zo veel meer bereid zijn om geld uit te lenen in een dergelijke omgeving, biedt het de fondsen die nodig zijn voor kleine bedrijven, huiseigenaren, investeerders en iedereen die toegang tot fondsen nodig heeft. Er is een enorm, positief, trickle-down effect. Het tegenovergestelde scenario is wat er gebeurde in 2008 en 2009 toen de leningmarkten 'opdroogden' en niemand nieuwe projecten of investeringen kon initiëren of de nodige leningen kon aangaan om hun bedrijven draaiende te houden.

Het is niet nodig voor de gemiddelde consument of belegger om elke hobbel en wiebelen in de rentecurve te volgen. Het is belangrijker om een ​​ruw idee te hebben van de vorm en de steilheid van de rentecurve en om op te merken wanneer significante veranderingen in een van deze parameters optreden. Een afvlakkende rentecurve zou een voorloper kunnen zijn van een omgekeerde rentecurve. Dat zou u kunnen vertellen dat het tijd is om een ​​beetje voorzichtiger te zijn met uw uitgaven en investeringen, aangezien er een wereldwijde economische recessie op komst is.

U kunt ook de rentecurve van de Schatkist bekijken als een maatstaf voor andere rentetarieven, zoals die u mogelijk van een CD ontvangt of een obligatie met een vergelijkbare looptijd. Als u meer wilt weten, heeft StockCharts een uitstekende Dynamic Yield Curve-tool die de huidige en historische vorm van de rentecurve traceert ten opzichte van de prestaties van de S & P 500. U kunt de veranderingen in de rentecurve in de afgelopen 8 in kaart brengen jaar of zo en zie de gerelateerde veranderingen in de aandelenmarkt. De correlatie kan vaak behoorlijk opmerkelijk zijn.

11 tips om de beste buurt te vinden om in te leven

Ik ben geen onbekende in verhuizen. Mijn vrouw en ik zijn vier keer verhuisd in vijf jaar tijd, allemaal vanwege haar onderwijstraject (en eventuele tewerkstelling). Bij elke opeenvolgende stap is beslissen over waar we moeten leven een belangrijke beslissing geweest. We moesten een groot aantal overwegingen afwegen, van lokale economische omstandigheden en woonlasten, tot reistijden en leefstijlvoorzieningen

9 manieren om lifestyle-inflatie te vermijden - minder uitgeven als u meer verdient

Velen van ons kunnen terugdenken aan een tijd waarin het idee van het maken van een vast salaris en het hebben van "leuke dingen" een beetje een droomdroom was. Nadat mijn man en ik getrouwd waren, werkte hij twee baantjes terwijl we in een klein souterrain woonden, een auto deelden en veel ramennoedels aten