Hoewel er veel verschillende soorten op aandelen gebaseerde compensaties worden gebruikt door bedrijven in Amerika en elders, omvatten niet al deze plannen het gebruik van de voorraad zelf. Sommige soorten aandelenprikkels vervangen contanten of hypothetische eenheden voor werkelijke aandelen van het bedrijf.

Dit gebeurt om verschillende redenen. Vaak kunnen werkgevers en werknemers bepaalde fiscale of boekhoudkundige beperkingen die samenhangen met het gebruik van aandelen. Phantom aandelen en stock appreciation rights (SAR's) zijn twee soorten plannen in deze categorie.

Phantom-aandelen (ook wel "schaduwvoorraad" genoemd) vertegenwoordigen een hoeveelheid geld die onder bepaalde voorwaarden aan een werknemer verschuldigd is. Phantom-aandelenplannen lijken qua aard en doel sterk op andere soorten niet-gekwalificeerde plannen, zoals plannen voor uitgestelde vergoedingen. Beide soorten plannen zijn bedoeld om leidinggevenden van het hoogste niveau te motiveren en te behouden door op enig moment in de toekomst een uitkering in contanten te beloven, onder voorbehoud van een aanzienlijk risico van verlies in de tussentijd. Dit betekent dat de werkgever het geld onder bepaalde omstandigheden kan verliezen, bijvoorbeeld als de werkgever insolvent zou worden.

Maar terwijl traditionele uitgestelde beloningsregelingen meestal een vastgesteld contant bedrag uitkeren, bieden fantoomaandelenplannen een bonus die doorgaans gelijk is aan een specifiek aantal aandelen of percentage uitstaande aandelen in het bedrijf. Wanneer dit bedrag daadwerkelijk wordt betaald, lijken fantoomplannen weer op hun traditionele niet-gekwalificeerde neven en nichten: het bedrijf kan het bedrag dat aan het plan is gedoneerd niet aftrekken totdat de werknemer een constructieve ontvangst van het geld heeft ontvangen, op welk moment hij of zij het voordeel als gewoon inkomen.

De meeste fantoomvoorraadplannen betalen hun voordelen in contanten uit, hoewel sommige plannen een conversiefunctie hebben die in plaats daarvan aandelen uitgeeft, als de werkgever dat verkiest.

Phantom-aandelenplannen krijgen hun naam van de hypothetische eenheden die in het plan worden gebruikt. Deze eenheden vertegenwoordigen 'phantom'-aandelen van het bedrijf die zijn toegewezen aan de deelnemer aan het plan en stijgen en dalen in waarde in combinatie met de aandelenkoers van het bedrijf.

De meeste fantoomvoorraadplannen vallen in een van de twee hoofdcategorieën:

Omdat phantom-aandelenplannen geen eigendom van aandelen in aandelen inhouden, worden deelnemers geen dividenden uitbetaald en krijgen ze ook standaard geen stemrecht van welke aard dan ook. Het plancharter kan echter bepalen dat beide privileges kunnen worden toegekend als de werkgever dat verkiest.

Phantom-aandelenplannen worden meestal gebruikt door dicht op elkaar staande bedrijven die geen beursgenoteerde aandelen hebben. Dit komt omdat ze de werkgever de mogelijkheid bieden om een ​​vorm van aandelencompensatie aan belangrijke werknemers aan te bieden zonder de huidige toewijzing van aandelen onder de eigenaars van het bedrijf te wijzigen of te verwateren. Daarom worden stemrechtvoordelen zelden toegekend, omdat dit het machtsevenwicht tussen de echte aandeelhouders zou kunnen verstoren.

Veel plannen bevatten ook een verwervingsschema dat schetst wanneer uitkeringen moeten worden betaald en onder welke omstandigheden.

Werkgevers en werknemers kunnen op verschillende manieren profiteren van het gebruik van een fantoomplan. De belangrijkste voordelen die deze plannen bieden, zijn:

Nadelen van Phantom Stock Plans

Nadelen van Phantom Stock Plans Rechten op aandelen waarderen vormen een andere vorm van aandelencompensatie voor werknemers die enigszins eenvoudiger is dan een conventioneel aandelenoptieplan. SAR's bieden werknemers niet de waarde van de onderliggende aandelen in het bedrijf; in plaats daarvan geven ze alleen de hoeveelheid winst weer die wordt geplukt van een eventuele stijging van de prijs van de aandelen tussen de toekennings- en uitoefendata.

SAR's lijken in veel opzichten op plannen met phantom-aandelenclassificatie, maar hun aandelen worden meestal op een bepaald tijdstip toegekend, bijvoorbeeld wanneer aan de wachtlijst is voldaan. Hoewel SAR's-plannen ook vaak vestingplanningen bevatten, kunnen ontvangers hun rechten gewoonlijk uitoefenen wanneer ze kiezen nadat het schema is voltooid.

SAR's zijn een van de eenvoudigste vormen van aandelencompensatie die vandaag wordt gebruikt. Ze lijken op andere soorten plannen in de volgende opzichten:

De procedures voor SAR's zijn vrij eenvoudig en sluiten ook nauw aan bij andere soorten aandelenplannen. Deelnemers krijgen op de toekenningsdatum een ​​bepaald aantal rechten en oefenen ze vervolgens uit, net als bij niet-gekwalificeerde aandelenopties (NQSO's).

Maar in tegenstelling tot NQSO's die de optie bieden om aandelen tegen een vooraf bepaalde prijs te kopen, ontvangen houders van SAR's alleen het dollarbedrag van de appreciatie in de aandelenprijs tussen de toekennings- en uitoefendata. Ze ontvangen dit voordeel echter vaak niet in contanten - het wordt vaak toegekend in de vorm van aandelen die gelijk zijn aan dit bedrag verminderd met bronbelastingen.

Stel dat het bedrijf van Amy haar 1.000 SAR's en 1.000 NQSO's toekent, en de aandelenkoers van het bedrijf sluit op 20 januari op de datum van toekenning. (Voor de eenvoud zullen bronbelastingen buiten dit scenario worden gehouden.) Ze besluit beide soorten subsidies zes maanden later op dezelfde dag uit te oefenen en de aandelen sluiten op $ 40 op de datum van uitoefening. Amy ontvangt gewoon 500 aandelen van haar SAR's - de waarde van deze aandelen is gelijk aan het bedrag dat 1.000 aandelen zouden hebben gewaardeerd tussen de toekennings- en uitoefendata, of $ 20.000.

Om echter het voordeel voor haar niet-gekwalificeerde opties te ontvangen, moet Amy die 1.000 aandelen eerst met haar eigen vermogen kopen - $ 20.000. Of, meer waarschijnlijk, zal ze in wezen het geld lenen om ze te kopen. Daarna, nadat aandelen zijn gekocht, moet ze het aantal aandelen verkopen dat gelijk is aan het bedrag dat ze heeft geleend om dat bedrag terug te betalen. In dit geval moet ze 500 aandelen verkopen om de geleende $ 20.000 terug te betalen. Omdat de 1.000 aandelen die ze heeft gekocht een waarde hebben van $ 40.000, nadat ze 500 heeft verkocht en het aankoopbedrag heeft terugbetaald, zal ze ook 500 aandelen ter waarde van $ 20.000 bezitten.

Geen enkele transactie was nodig voor haar SAR-aandelen, aangezien zij alleen het recht had om de appreciatie van $ 20 per aandeel te ontvangen, en niet de waarde van de originele onderliggende aandelen zelf. Hoewel het netto dollarbedrag waarmee Amy eindigt hetzelfde is voor zowel haar SAR's als haar NQSO's, is het trainingsproces voor de SAR's een beetje eenvoudiger.

SAR's worden in wezen op dezelfde manier belast als niet-gekwalificeerde aandelenoptieplannen. Er wordt geen belasting beoordeeld wanneer ze worden toegekend, noch tijdens het vestingproces. Elke appreciatie in de aandelenkoers tussen de toekennings- en uitoefeningsdatums wordt echter als gewoon inkomen belast aan de deelnemers. Medewerkers moeten dit bedrag als zodanig melden op de 1040, ongeacht of ze de aandelen op dat moment verkopen of niet.

Loonheffingen worden ook doorgaans op deze inkomsten berekend en de meeste bedrijven houden federale belasting in tegen een verplicht aanvullend tarief van 25%, plus eventuele lokale of lokale belastingen. Sociale zekerheid en Medicare worden meestal ook achtergehouden. Voor SAR's wordt deze inhouding meestal bereikt door een vermindering van het aantal aandelen dat de deelnemer ontvangt, zodat de deelnemer alleen het aantal aandelen ontvangt dat gelijk is aan het bedrag aan inkomsten na belastingen. Bijvoorbeeld, in het vorige voorbeeld zou Amy mogelijk slechts 360 van haar 500 aandelen ontvangen, de andere 140 worden door het bedrijf achtergehouden.

SAR's weerspiegelen ook NQSO's als het gaat om het berekenen van de belasting op de verkoop van aandelen. Werknemers zijn niet verplicht om hun aandelen bij uitoefening te verkopen en kunnen ze daarna voor een onbepaalde tijd vasthouden. Aandelen uit beide regelingen die minder dan een jaar worden aangehouden, worden meegeteld als een winst of verlies op korte termijn en die gehouden voor een jaar of langer creëren op lange termijn winsten of verliezen wanneer ze worden verkocht. Het bedrag van de winst dat wordt gerapporteerd als gewoon inkomen bij uitoefening wordt dan de kostenbasis voor de verkoop.

Stel dat Amy zes maanden later (een jaar na de datum van toekenning) haar aandelen verkoopt van haar SAR's voor $ 50 per aandeel. Ze rapporteert een kortetermijnwinst van $ 10 per aandeel voor een totale winst van $ 3600 (360 vermenigvuldigd met $ 10). De wachtperiode begint op de datum van uitoefening. Het is belangrijk om hierbij op te merken dat haar kostenbasis gelijk is aan het aantal aandelen dat ze daadwerkelijk heeft ontvangen na inhouding, en niet het bedrag van de voorbelasting.

Voordelen van SARs

Voordelen van SARs De belangrijkste voordelen van SAR's zijn onder andere:

Er zijn slechts twee echte beperkingen bij SAR's:

SARs en phantom stock bieden werkgevers twee levensvatbare mogelijkheden om werknemers een vergoeding aan te bieden die is gekoppeld aan bedrijfsaandelen zonder dat grote hoeveelheden extra aandelen moeten worden uitgegeven. Om deze redenen voorspellen veel deskundigen op het gebied van compensatie van de voorraden in de loop van de tijd substantiële groei voor beide soorten plannen, ondanks hun beperkingen.

Neem voor meer informatie over phantom aandelen en SAR's contact op met uw financieel adviseur of een HR-professional.

Hoe je muren in je huis schildert - benodigdheden, tips & technieken

Een huis is alleen zo mooi als de kwaliteit van zijn verfwerk - maar dat is natuurlijk slecht nieuws als je verf in je hele huis hebt.Gelukkig is het relatief eenvoudig en goedkoop om het interieur van je huis binnen enkele dagen of zelfs uren met verse verf te updaten. Als u nog nooit een project voor huisschilderkunst hebt gemaakt, zorg er dan voor dat u uw voorraad ophaalt en maak uzelf bekend met de juiste techniek voordat u begint

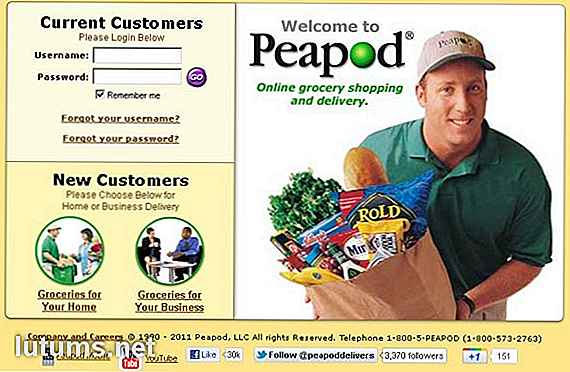

Peapod Review - Online kruidenierswinkel & thuisbezorgservice

Misschien houdt u niet van boodschappen doen, of bent u niet in staat om vaak uw huis te verlaten vanwege een verwonding of een nieuwe baby die bij u thuis komt. Of misschien heb je een schema dat zo druk is dat je moeite hebt om naar de supermarkt te gaan. Als dit het geval is, wil je misschien een online supermarkt gebruiken, zoals Peapod