Heb je je ooit afgevraagd hoe verschillende generaties omgaan met hun financiën? Experian, een van de grootste kredietinstellingen, keek naar de kredietscores van miljoenen Amerikanen van verschillende leeftijdsgroepen en naar wat voor soort schulden ze hadden gemaakt.

Ze namen een steekproef van hun VantageScores en publiceerden een rapport met de titel "Live Credit Smart - Van generatie tot generatie", waarmee wordt aangegeven welke generaties het beste en slechtste krediet hebben. Hun resultaten zijn intrigerend.

Toen ik mijn rijbewijs had, vond ik het jammer dat tieners meer moesten betalen voor autoverzekeringen dan oudere bestuurders. Nu ik een beetje ouder ben, ben ik het voordeel van ervaring gaan herkennen. Vergelijkbare effecten van leeftijd en ervaring lijken ook aanwezig als het gaat om de credit scores van mensen.

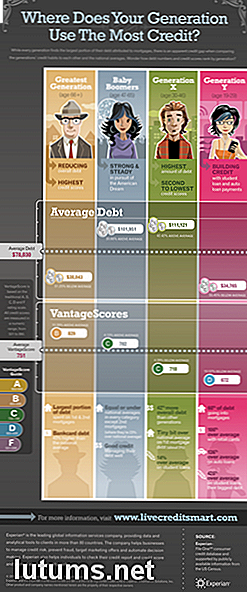

Volgens de studie van Experian stijgt de gemiddelde credit score van een Amerikaan gestaag met de leeftijd. De gemiddelde VantageScore voor alle generaties is 751, maar Amerikanen in generatie Y (tussen 19 en 29 jaar) hebben de laagste gemiddelde score van 672. Het gemiddelde stijgt tot 718 in generatie X (in de leeftijd van 30-46 jaar), en tot 782 onder Babyboomers ( leeftijden 47-65) voordat je in 829 bij de grootste generatie (van 66 jaar en ouder) terechtkwam.

Hoewel het voor de jongste volwassenen onmogelijk is om een ​​kredietgeschiedenis te hebben zolang oudere Amerikanen, kan slechts een deel van de stijging van credit scores over generaties worden toegeschreven aan kredietgeschiedenis lengte. In feite is de enige verklaring voor deze resultaten dat Amerikanen op jongere leeftijd meer moeite hebben met hun kredietwaardigheid en het blijkbaar een leven lang kost om hun financiën op orde te krijgen.

De studie laat zien dat leeftijd nauw overeenkomt met iemands credit score, maar hetzelfde geldt niet als het gaat om schuldniveaus. Terwijl het gemiddelde bedrag aan schulden voor alle leeftijdsgroepen $ 78.030 is, hebben de leden van generatie Y feitelijk het laagste gemiddelde schuldniveau van ongeveer $ 34.000. Het is begrijpelijk dat hun schuld voornamelijk op het gebied van studieleningen ligt, met autoleningen op de tweede plaats.

Generation X staat aan de leiding met een schuldenlast van meer dan $ 111.000, 42% meer dan de gemiddelde Amerikaan. Dit zijn mensen die huizen en startende gezinnen kopen zonder noodzakelijkerwijs een deuk in hun bestaande studieleningen of andere schulden te maken. Depressief, de Baby Boomers gemiddeld bijna evenveel schuld als de Gen X'ers, bijna $ 102.000. Helaas lijkt het er niet op dat de meeste mensen een ernstige deuk in hun schuldenniveau kunnen maken voordat ze de pensioengerechtigde leeftijd hebben bereikt. Gelukkig daalt het gemiddelde schuldenniveau tot iets meer dan $ 38.000 na de leeftijd van 66 jaar. Desondanks zijn deze senioren het 43% slechter dan gemiddeld als het gaat om het aangaan van bankpasschulden.

Je weet al hoe belangrijk het is om een ​​goed krediet te behouden. En dit rapport lijkt alleen maar kracht bij te zetten om uw financiën zo snel mogelijk op orde te krijgen. Hoewel het bemoedigend is dat elke generatie vooruitgang boekt ten opzichte van de vorige, is het een ontmoedigend feit dat het een leven lang duurt voordat Amerikanen gemiddeld een goede credit score hebben. Degenen die in staat zijn om de kansen te verslaan en op jonge leeftijd een sterke kredietgeschiedenis te vestigen, zullen de vruchten zien van hun inspanningen gedurende hun hele leven. De reden is dat mensen met de beste creditscores consequent in aanmerking komen voor de laagste rentetarieven en de beste voorwaarden. En er is geen belangrijker moment om je te kwalificeren voor de beste tarieven dan de middelste jaren van je leven, wanneer je schuld waarschijnlijk een hoogtepunt bereikt.

De trend is duidelijk dat gepensioneerden en pas afgestudeerden de laagste schulden hebben, terwijl het de mensen in hun jaren '30, '40 en '50 zijn die zichzelf in de grootste mate bevoorrecht hebben, niet dat daar iets mis mee is. Deze cijfers omvatten schulden zoals hypotheken - en de aankoop van een huis wordt over het algemeen gezien als een slimme investering voor jonge volwassenen en gezinnen. De sleutel is om in positie te zijn om geld te besparen op uw hypotheek door in aanmerking te komen voor de beste tarieven. Dit feit komt op dit soort momenten in beeld wanneer de hypotheekrente extreem laag is. Maar degenen die de grootste behoefte hebben om hun hypotheeklening te herfinancieren, vinden het het moeilijkst om dat te doen.

Terwijl oudere Amerikanen gemiddeld betere kredietscores hebben dan de jongere generaties, hoef je niet je leven te leven door de menigte te volgen. Door de uitdagingen van uw generatie te herkennen, kunt u uw leeftijdsgenoten overstijgen en uw toekomst veilig stellen door stappen te ondernemen om uw geld beter te beheren.

Hoe scoort uw credit score binnen uw generatie? Waarom denk je dat elke leeftijdsgroep op dezelfde manier is gestapeld?

Planning voor zwangerschapsverlof - Duur-, belonings- en verzekeringsopties

Toen ik zwanger werd van mijn eerste baby, was ik een full-time, betaalde werknemer bij een gevestigd bedrijf met 500 werknemers. Omdat ik pas aan het einde van mijn tweede trimester begon te vertonen, koos ik ervoor om mijn zwangerschap te onthullen totdat ik absoluut moest.Zodra ik geen keus had, ontmoette ik mijn baas en HR-vertegenwoordiger om mijn zwangerschapsverlof te bespreken

Hoe rechtszaken te voorkomen - Wat te doen als u wordt vervolgd

Weinig dingen zijn even vexatoir als de ontvangst van een kennisgeving dat je bent aangeklaagd. Sommigen vergelijken de ervaring met ergens tussen ontslagen te zijn en je huis te verliezen. Een rechtszaak aanspannen is hoogst persoonlijk, gegarandeerd om uw bloeddruk te verhogen, uw maag van streek te maken en hoofdpijn te verlichten